行业篇:2020年金融业并购分析|《中国并购报告(2021)》

2021年7月30日,全联并购公会、社会科学文献出版社共同发布了《并购蓝皮书:中国并购报告(2021)》。全联并购公会会长尉立东,创始会长王巍,顾问刘红路,常务副会长蔡咏、郑建彪,副会长权忠光、张小艾,秘书长顾宁珂,常务副秘书长李聚合,中国社会学会秘书长、中国管理科学学会副会长、中国社会科学院社会科学文献出版社原社长谢曙光,社会科学文献出版社经济与管理分社社长恽薇,湘财证券首席经济学家、副总裁、研究所所长李康,武汉博览财经信息技术股份有限公司李宏图,《中国并购报告(2021)》编委会成员,全联并购公会学术与培训委员会委员等嘉宾出席发行仪式。

一、金融行业趋势分析

2020年全球受到新冠肺炎疫情的冲击,加上中美贸易摩擦的延续,即使美国联储会(Fed)于2020年3月23日推出无上限量化宽松(QuantitativeEasing,QE)货币政策,使官方利率降为零,并在2020年推出两次新冠肺炎疫情纾困方案,但美国2020年全年GDP增长率预估为-3.8%,国际货币基金组织(IMF)预估2020年全球GDP萎缩4.4%。中国2020年前三季度的GDP增长率也比2019年大幅下滑,分别为-6.8%、3.2%和4.9%。但IMF预估2020年中国的GDP增长1.9%,中国的资本市场仍不断成长,尤其是2019年7月22日推出的科创板至2020年底已有超过200家公司上市,创业板也在2020年8月24日开始实施注册制。此外,中国资本市场对外更加开放,至2020年12月底已经有外资参股、控股证券公司17家,其中新批准外资控股证券公司9家,包括6家大外资投行提高持股成为控股券商,包括瑞信方正、摩根士丹利华鑫证券、摩根大通证券、高盛高华证券、瑞银证券与野村东方国际证券。

2020年12月底前,共有495家首次上市公司(IPO),包括386家A股上市公司,70家港股上市公司与39家美股上市公司。2020年公募基金发行规模破新高,超过3万亿份。2020年第三季底,中国银行业平均不良贷款拨备覆盖率为269.06%,低于财政部认为有隐藏利润动机的300%比例。同期中国大陆境内A股投资者结构显示,境内专业机构投资者合计持股市值占比为14.78%,外资持股市值占比4.74%,个人投资者占比为32.69%,一般法人持股市值占比为49.80%。境内机构投资中,公募基金、保险、社保的持股市值分别为6.67%、2.85%与1.65%。

在2020年金融业的并购领域,依据同花顺iFinD数据分析库,去除数据不全的并购案例(如并购金额与日期缺失)后,在2020年12月8日之前共有93起公告的并购事件,其中完成并购的有49起,进行中的有39起,而失败的并购有5起。金融业在2020年无论是并购家数还是金额,均比2019年大幅减少。下文以2020年1月1日至11月30日期间成功完成并购的48个案例为分析对象。

二、金融业并购分析

(一) 金融业并购数据

1.金融业并购趋势

受新冠肺炎疫情的影响,金融业在2020年的并购公告和完成的并购事件数目与2019年比都大幅减少。金融业完成并购数目的高峰出现在2020年1月份,之后并购家数随着疫情的恶化而逐步减少,虽然6月份后触底反弹,但也只是昙花一现(见图1)。

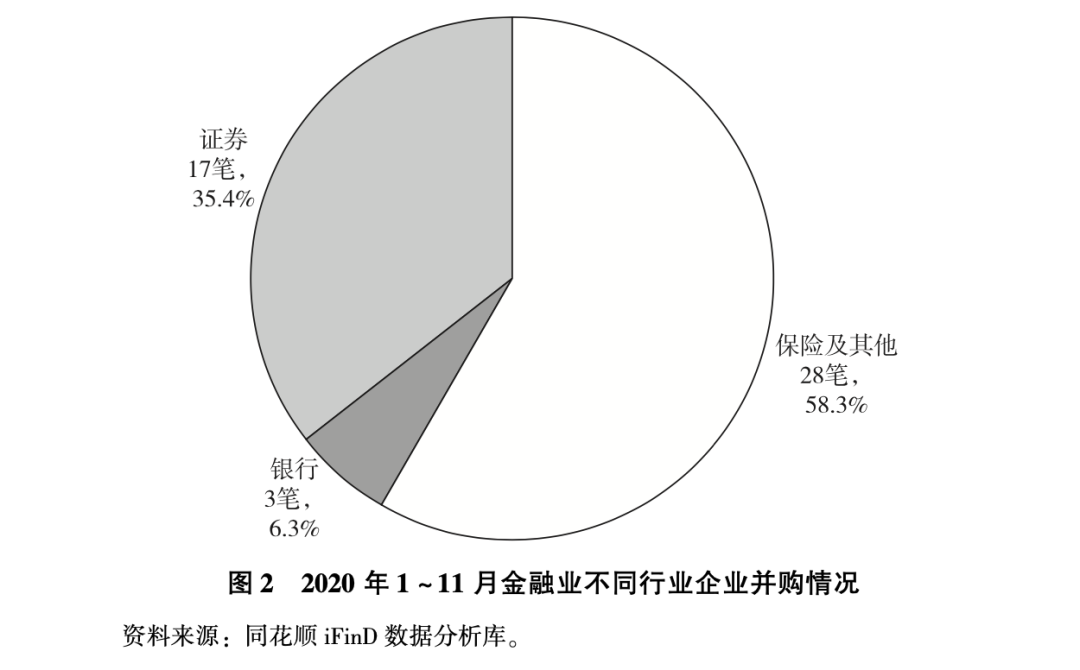

2.金融业不同性质企业的并购情况

图2显示,2020年金融业完成的并购中58.3%的标的属于保险及其他金融服务行业。其次,35.4%的标的属于证券行业,6.3%属于银行业。

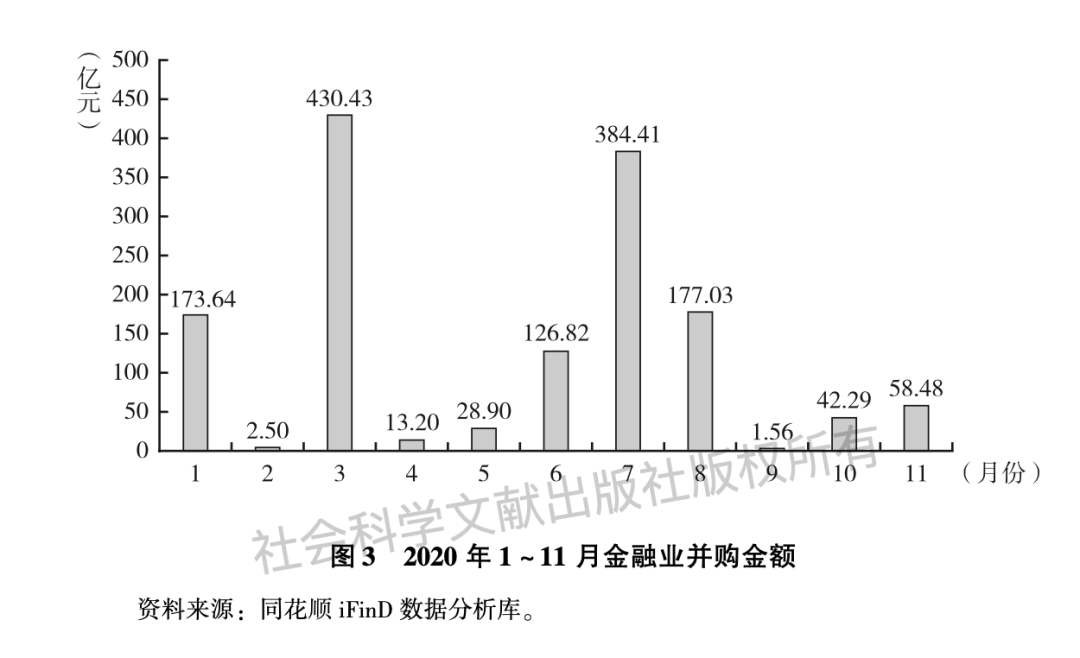

3.金融业并购交易金额

图3显示,并购交易金额于2020年3月达到高峰430.43亿元,然后7月是次高点为384.41亿元。并购金额全年呈现很不稳定的波动,也无明显的趋势。

4.金融业并购交易规模

依据同花顺iFinD数据分析库,并购交易规模在1000万元以下的占5%,1001万~1亿元的并购占比26%,10001万元到10亿元的占比为29%,100001万~100亿元的交易占比21%,最后1000001万元及以上的交易占比18%(见图4)。

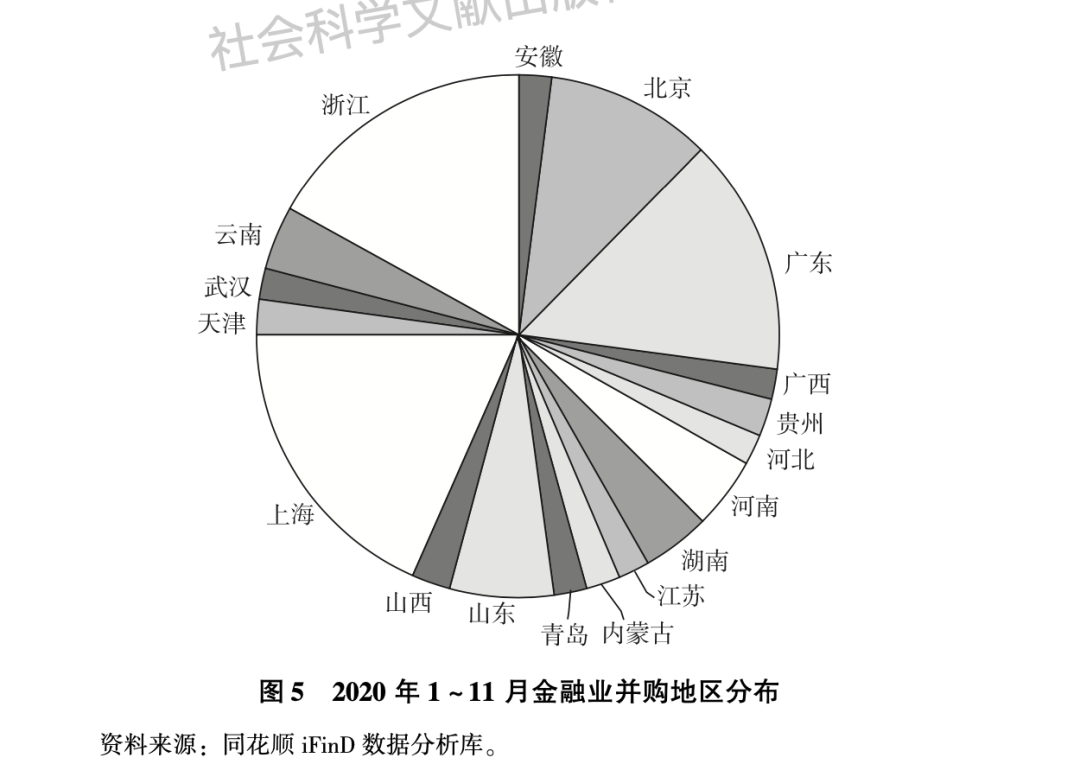

5.金融业并购地区分布

依据同花顺iFinD数据分析库,2020年金融业并购交易最多的省份上海市占比18.75%,第二是浙江省,占比16.67%,第三是广东省,占比14.58%,第四是北京市,占比10.42%,山东省为第五,占比6.25%。有19个省份在2020年没有完整的金融业并购数据(见图5)。2020年主要并购区域分布与地区的经济发达程度显然高度相关,大多数集中在东部沿海的发达地区,依次为上海、浙江、广东、北京与山东等地。

(二) 2020年金融业并购的主要事件

2020年中国金融业的并购事件较2019年大幅减少,金融业并购大多数为关联方的并购案例,如光大银行、英大股份、越秀金控的并购。

1.光大集团向中央汇金定向增发股份

2020年金融业并购金额第一位的是光大集团于2020年5月6日宣布以102.51亿元向中央汇金投资有限公司增发股份,同时中央汇金投资有限公司将其持有的光大银行(601818.SH)102.51亿股A股(占光大银行总股数的19.53%)转让给光大集团。通过此一股权交换的并购模式,光大集团原来共持有25.43%光大银行的总股本上升至44.96%,包括218.17亿股A股股份与17.83亿股H股(06818.HK)股份。

2.英大股份收购英大国际信托

2020年金融业并购金额第二位的是国网英大股份(600517.SH)于2020年2月17日宣布以143.98亿元完成收购英大国际信托73.49%的股权与之前以49.84亿元收购英大证券99.67%的股权。英大国际信托和英大证券属于资产管理、托管银行、投资银行业与经纪业。

3.越秀金控向中信证券出售控股公司股份

2020年金融业并购金额第三位的是越秀金控。越秀金控向中信证券出售剥离广州期货99.03%股权及金鹰基金24.01%股权后的广州证券100%的股权。而中信证券则发行股份以购买资产方式支付这笔交易的对价。因此,越秀金控于2020年3月12日披露以约194亿元市值取得中信证券(600030.SH)8.10亿股,即6.26%的股权,成为中信证券的第二大股东。

4.《外商投资证券公司管理办法》实施

新的《外商投资证券公司管理办法》于2018年4月正式公布并实施,允许外资股东持股比例放宽至51.00%。此外,从2020年4月1日起,中国进一步取消证券公司与公募基金管理公司。2020年3月27日,华鑫证券以3.76亿元转让2%的股权给摩根士丹利后,摩根士丹利持股从49%上升至51%成为控股股东,而华鑫证券的持股从51%降为49%。

2020年8月,摩根大通国际金融有限公司持有摩根证券51%的股权,而上海外高桥、珠海市迈兰德基金管理有限公司等合计持有其余的49%的股权。此外,2020年3月27日高盛披露中国证监会已核准其在高盛高华的持股从33%增加到51%。

5.国投资本增资安信证券

2020年8月,国投资本股份有限公司(600061.SH)及其子公司毅胜投资对另一全资子公司安信证券增资,发行可转债增资安信证券,增资金额达7943.94百万元。增资完成之后,国投资本持有安信证券股份99.9969亿股,持股比例为99.9969%,毅胜投资持有安信证券312499股,持股比例为0.0031%。

本篇作者:

陈超, 博士, 复旦大学管理学院特聘教授、 香港大学商学院荣誉教授、 美国加州州立大学荣 誉教授, 研究方向为企业融资、 信用评级、 并购与重组、 公司治理与金融市场。

温馨提醒:

如需购买《中国并购报告(2021)》进行深入学习,敬请点击下方“阅读原文”链接,或进入京东图书“社会科学文献出版社官方旗舰店”下单!